Introdução sobre Opções

Acesso ao Grupo Exclusivo de Telegram e aos cursos MF EXPERT => Click aqui

Introdução Artigo

No artigo de hoje, vamos entender o que são opções e como calcular o payoff delas no Excel.

INTRODUÇÃO

As opções são contratos de derivativos que possui os seguintes parâmetros associados:

–Tipo: Call (Opção de Compra) ou Put (Opção de Venda)

– Ativo Objeto

– Data Vencimento

– STRIKE

– Prêmio

E sempre temos que pensar em duas pontas: em uma ponta está o cara que comprou a opção (comprador) e a noutra ponta, está quem vendeu essa opção (lançador).

São dois tipos de opções – Call e Put. Vamos entender, primeiro, as Calls

CALL (OPÇÃO DE COMPRA)

Explicando através de um exemplo vai ficar mais fácil.

Vamos supor que PETR3 está valendo R$18,00 e vamos comprar uma opção com os seguintes parâmetros:

Tipo: Call

Ativo Objeto: PETR3

Data Vencimento: 12/12/2018

STRIKE: R$20,00

Prêmio: R$1,00

Nesse caso, estamos comprando uma opção que vai me dar o direito de, no dia 12/12/2018 (data de vencimento), comprar PETR3 (Ativo Objeto) por R$20,00 (STRIKE).

Mas, esse “direito” que estou comprando não pode sair de graça, senão seria somente vantagem e todo mundo iria sair comprando opões por aí.

Eu devo pagar um valor por isso, e esse valor se chama “Prêmio”. No caso, estou pagando R$1,00 para ter esse direito.

É importante na hora de comprar uma opção, entender o quanto você vai ganhar com a sua estratégia.

Quando você compra uma ação é fácil…

Comprei a R$20, vendi a R$22, ganhei R$2.

Já na opção, você compra pagando o prêmio, que nada mais é do que o preço dela. E ela vai ter um valor no vencimento.

Agora, o que precisamos saber é quanto ela valerá no vencimento:

No caso de uma call no vencimento é dada pela fórmula:

Preço Call no Vencimento = Max(Preço Vencimento-STRIKE,0)

Parece complicado, mas é simples analisar essa fórmula.

No exemplo anterior, vamos supor que PETR3 no dia do vencimento está valendo R$19,00.

Aplicando a fórmula:

MAX(Preço Vencimento-STRIKE,0) = Max( 19-20,0) = Max(-1,0)=0

Lembrando que o máximo de -1 e 0 é zero!

Portanto, a sua opção não vale nada nesse cenário. Em termos de mercado, a sua opção virou pó.

É só parar para pensar…

Por que eu usaria o meu direito de comprar PETR3 a R$20,00, se posso comprar mais barato no mercado a R$19?

Nesse caso, eu tive um prejuízo de R$1,00 que foi o prêmio que paguei por essa opção.

Agora, se PETR3 estiver valendo R$22,00 no vencimento, a minha opção vai valer:

MAX(Preço Vencimento-STRIKE,0) = Max( 22-20,0) = Max(2,0)=2

Aí sim, ela está valendo alguma coisa. Eu vou ter o direito de comprar a R$20 um ativo que vale R$22.

Ou seja, se fizer isso na mesma hora, comprar a R$20 e vender a R$22 no mercado, eu vou ter um lucro de R$2. Por isso, é o valor desta opção no vencimento.

Lembrando que, neste caso, temos que considerar o prêmio gasto na opção. Desta forma, o lucro total seria R$2-R$1= R$1.

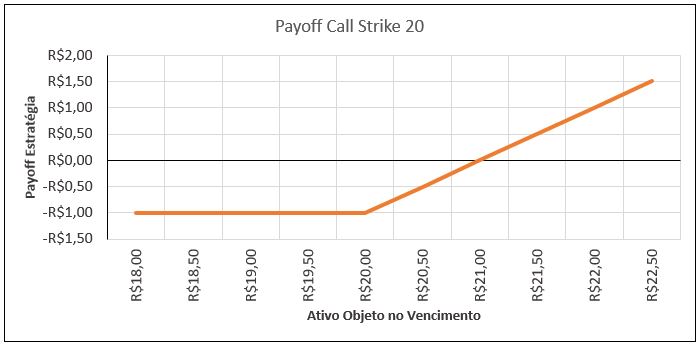

Agora, já temos condição de traçar o gráfico abaixo, conhecido como PAYOFF da estratégia.

No eixo X, estão os cenários do ativo objeto no vencimento. E, no Eixo Y, quanto renderia a sua estratégia.

O ponto que cruza o “0”, no caso, o ativo objeto valendo R$21 é o que chamamos de breakeven.

Breakeven é o ponto onde você zera o que gastou de prêmio e, a partir desse ponto, começa a ganhar dinheiro.

É importante, também, saber traçar o PAYOFF do cara que te vendeu a opção (LANÇADOR).

Quem vende uma CALL, tem a obrigação de vender o ativo no STRIKE.

No caso em que PETR3 bate R$22, o lançador vai ser obrigado a vender um ativo que vale R$22 por menos, ou seja, por R$20.

O máximo que o lançador pode ganhar é o prêmio que ele recebeu na venda.

Portanto, para uma call, podemos resumir os payoffs das visões em:

COMPRADOR CALL = MAX(Preço Vencimento-STRIKE,0) – Premio

LANÇADOR CALL = Premio – MAX(Preço Vencimento-STRIKE,0)

PUT (OPÇÃO DE VENDA)

Já a PUT opção de venda, tem a lógica inversa a da CALL. Ou seja, quem compra uma PUT, tem o direito de vender um ativo, a um determinado preço (STRIKE), na data de vencimento.

Já quem vende a PUT (lançador), tem a obrigação de comprar o ativo ao preço do STRIKE.

Para fixar, vamos analisar o exemplo em que PETR3 está valendo R$18,00 e vamos comprar uma opção com os seguintes parâmetros:

Tipo: PUT

Ativo Objeto: PETR3

Data Vencimento: 12/12/2018

STRIKE: R$16,00

Prêmio: R$1,00

Nesse caso, estamos comprando uma opção que vai me dar o direito, de no dia 12/12/2018 (data de vencimento), vender PETR3 (Ativo Objeto) por R$16,00 (STRIKE).

Vou pagar R$1,00 para ter esse direito (prêmio ou preço da opção).

Agora, vamos começar a pensar quanto vai valer essa PUT no vencimento.

O caso de uma PUT no vencimento é dada pela fórmula:

Preço PUT no Vencimento = Max(STRIKE- Preço Vencimento,0)

Também parece complicado, mas, também, é simples analisar essa fórmula.

No exemplo anterior, vamos supor que PETR3, no dia do vencimento, esteja valendo R$17,00.

Aplicando a fórmula:

MAX(STRIKE- Preço Vencimento,0) = Max(16-17,0) = Max(-1,0)=0

Portanto, a sua opção não vale nada nesse cenário. Em termos de mercado, a sua opção virou pó.

É só refletir…

Por que eu usaria o meu direito de vender PETR3 a R$16,00 se posso vender por mais no mercado a R$17?

Nesse caso, eu tive um prejuízo de R$1,00 que foi o prêmio que paguei por essa opção.

Agora, se PETR3 estiver valendo R$14,00 no vencimento, a minha opção vai valer:

MAX(STRIKE- Preço Vencimento,0) = Max(16-14,0) = Max(2,0)=R$2,00

Aí sim, ela estará valendo alguma coisa. Eu vou ter o direito de vender a R$16 um ativo que vale R$14.

Ou seja, se fizer isso na mesma hora, vender a R$16 e comprar a R$14 no mercado, eu vou ter um lucro de R$2.

Lembrando que, nesse caso temos que considerar o prêmio gasto na opção. Desta forma, o lucro total seria R$2-R$1= R$1.

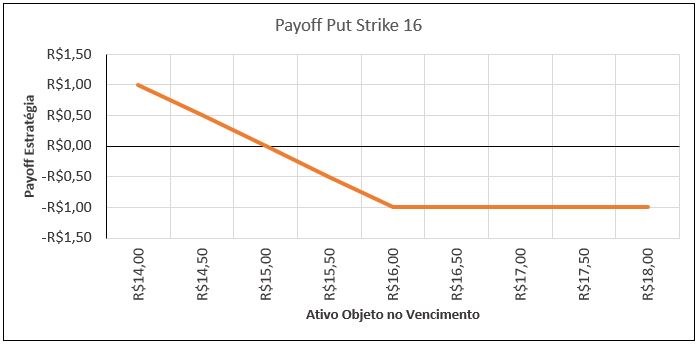

Agora, já temos condição de traçar o gráfico abaixo, conhecido como PAYOFF da estratégia.

No eixo X, estão os cenários do ativo objeto no vencimento. E, no Eixo Y, quanto renderia a sua estratégia.

O ponto que cruza o “0”, no caso, o ativo objeto valendo R$15 é o breakeven.

É importante, também, saber traçar o PAYOFF do cara que te vendeu a opção (LANÇADOR).

Quem vende uma PUT, tem a obrigação de comprar o ativo no STRIKE.

No caso em que PETR3 bate R$14, o lançador vai ser obrigado a comprar um ativo que vale R$14 por mais, R$16.

O máximo que o lançador pode ganhar é o prêmio que ele recebeu na venda.

Portanto, para uma PUT, podemos resumir os Payoffs das visões em:

COMPRADOR PUT = MAX(STRIKE- Preço Vencimento,0) – Prêmio

LANÇADOR PUT = Prêmio – MAX(STRIKE- Preço Vencimento,0)

Quando usar:

Normalmente, as opções podem ser utilizadas de duas formas: especulação e proteção.

Como proteção, podemos pensar na opção como um seguro.

Vamos supor que você tem uma carteira de ações e quer se proteger de um cenário muito adverso.

O que isso quer dizer?

Perdas de 5 a 10% é algo que você aceitaria. No entanto, você deseja ter alguma proteção para um cenário de crise severa de queda, de mais de 15%, algo que você não espera que vá acontecer, mas, caso aconteça, quer ter alguma proteção.

Nesse caso, você pode comprar PUTs com o STRIKE bem abaixo do preço atual dos seus ativos (fora do dinheiro, em termos de mercado).

Por exemplo, o ativo vale R$10, você compra uma PUT com STRIKE R$8,5.

Você vai pagar barato por isso (vamos ver isso no post de precificação), 5 centavos, por exemplo.

Mas, se o ativo cair 20% e for para R$8 no vencimento, sua PUT vai valer 50 centavos. Uma rentabilidade de 900%.

Se parar para pensar, isso é quase a definição de seguro: você paga “barato”, e torce para não precisar usá-lo. Mas, caso precise, quer ter uma recompensa boa.

Você pode comprar uma CALL com o strike bem acima do preço do ativo também para proteção. Como por exemplo, comprar uma CALL de dólar para se proteger em um cenário em que o dólar suba muito.

Agora, a opção, como especulação, é quando você tem alguma visão para o papel: seja que ele vá subir (comprar uma CALL) ou cair (comprar uma PUT).

A opção dá a possibilidade de fazer apostas alavancadas. Ou seja, ganhar muito mais do que se tivesse comprado o ativo objeto objeto diretamente.

Vamos supor que você tem R$1 milhão. E você tem a visão que PETR3, que está valendo R$20, vá subir muito.

Você pode comprar R$1 milhão em ações da PETR3 diretamente (cenário 1)

Ou pode comprar R$1 milhão de uma CALL de PETR3 com STRIKE R$22 por R$1 (Cenário 2)

Se no vencimento a PETR3 sobe 20% e vai R$24,

No cenário 1, você vai ganhar R$200mil.

Já no cenário 2, você vai dobrar seu investimento!

Pois, você comprou uma opção a R$1 e, no vencimento, ela vale R$2. Ou seja, ganhou R$1 milhão!

Mas, é claro, no cenário 2, você pode perder todo seu capital, caso a PETR3 não suba mais do que 10% (breakeven)

Por isso, é importante analisar os PAYOFFs no diferentes cenário e avaliar o que vale mais a pena fazer.

Na planilha a seguir, mostramos como traçar o payoff de opções.

Planilha para Download

0 Comentários

iphone plus iphone pro 256